سرمایه گذاری درآمدی (Income Investing) یا درآمد زا یک استراتژی سرمایه گذاری است که اشخاص با استفاده از آن و با هدف کسب درآمد ثابت، پرتفوی سرمایه گذاری خود را میسازند. هدف اصلی این استراتژی، تولید جریان ثابتی از درآمد است. این درآمد ثابت به شکل سود تقسیمی (DPS)، بازده اوراق قرضه و یا دریافتهای ماهانه بر مبنای نرخ بهره است.

آیا استفاده از سرمایه گذاری درآمدی در ایران، سودآور است؟

شکل کامل استراتژی سرمایه گذاری درآمدی در کشورهایی همچون آمریکا با موفقیت بیشتری همراه است. برای مثال درآمد حاصل از بازده اوراق قرضه به عنوان یک سود مناسب و کم ریسک در نظر گرفته میشود که علاوه بر کاهش ریسک پرتفوی، جریان درآمد ثابتی را برای سرمایه گذار ایجاد میکند.

با این حال اوراق بدهی در ایران بازدهی کمتر از نرخ تورم دارند. به همین دلیل استفاده از آنها توصیه نمیشود. در نهایت میتوان تنها از بخشهای مهم این استراتژی در خصوص سهام و ملک استفاده کرد.

بازدهی استراتژی درآمدی متناسب با ریسک کم آن است. بنابراین اگر همچنان با پرسش «برای سرمایه گذاری چی بخریم؟» مواجه هستید به دوره رشد اقتصادی با متد SMI مراجعه کنید. در این دوره با آموزش اقتصاد کلان به زبان ساده، نحوه انتخاب پرسودترین سرمایه گذاری در ایران را یاد گرفته و به استراتژیهای معاملاتی برای خرید و فروش طلا و سکه نیز مسلط خواهید شد. علاوه بر این رموز و تکنیکهای افزایش درآمد از مشاغل را نیز فرا خواهید گرفت.

انواع سرمایه گذاری درآمدی

پرتفوی سرمایه گذاری درآمدی را میتوان به ۵ بخش مختلف تقسیم کرد:

۱- سهام

بر مبنای این استراتژی افراد باید در سهام شرکتهایی که سود نقدی یا تقسیمی مناسبی دارند، سرمایه گذاری کنند. علاوه بر این اگر احتمال رشد مقدار سود نقدی در طول زمان وجود داشته باشد، سرمایه گذاری مطلوبتر خواهد بود.

بنابراین سرمایه گذاران بایستی پرتفوی خود را بر مبنای خرید سهام این شرکتها بسازند. دقت داشته باشید که معمولا شرکتهایی که در مرحله بلوغ قرار دارند، احتمال تقسیم سود بیشتری نسبت به شرکتهای تازه تاسیس دارند. برای مثال تاکنون شرکتهای فولادی، پتروشیمی، پالایشی و معدنی که سهام آنها با نام سهام دلاری نیز شناخته میشود (همچون نماد نوری و نماد مارون)، بیشترین سودهای تقسیمی را به سهامداران خود اختصاص دادهاند.

۲- اوراق قرضه

اوراق قرضه، اوراق بهاداری هستند که دولت با انتشار آنها به نوعی از سرمایه گذاران پول قرض میگیرد و در ازای آن ماهیانه یا چند ماه یکبار، مبلغ ثابتی را به عنوان سود پرداخت میکند. این ابزار کم ریسک، درآمد مطمئنی را برای سرمایه گذار ایجاد میکند که میتواند از مقدار دریافتی آن مطمئن باشد. همان طور که پیشتر نیز اشاره شد، سود این اوراق در ایران کمتر از نرخ تورم بوده و سرمایه گذاری در آنها توصیه نمیشود.

۳- ملک

سرمایه گذاری در مسکن، (در صورتی که بودجه آن را دارید) از دیگر گزینههای سرمایه گذاری درآمدی است. چرا که افراد میتوانند با خرید ملک و اجاره دادن آن درآمد ثابتی از طریق اجاره به دست بیاورند. علاوه بر این اگر انتخاب ملک به درستی و در زمان مناسب صورت گرفته باشد، در بلندمدت ارزش پرتفوی سرمایه گذاری فرد را بیشتر میکند.

۴- صندوقهای سرمایه گذاری

صندوقهای سرمایه گذاری یا ETFها نیز از دیگر گزینههایی هستند که درآمد ثابتی را برای سرمایه گذاران ایجاد میکنند. صندوق سرمایه گذاری درآمد ثابت، یکی از انواع این صندوقهاست که سودی مشابه با نرخ بهره بانکی پرداخت میکند و کمترین ریسک را در بین انواع صندوقهای سرمایه گذاری دارد. با این وجود سایر صندوقها همچون صندوقهای سهامی، مقدار سود را تضمین نمیکنند و عملکرد آنها میتواند با توجه به نوع مدیریت صندوق، مطلوب یا نامطلوب باشد.

- نرخ بهره بانکی نیز کمتر از نرخ رشد تورم است و عملا با گذشت زمان، ارزش سرمایه افراد را کمتر میکند.

پیشنهاد میکنیم از بین صندوقهای سرمایه گذاری از صندوقهای مبتنی بر طلا آن هم در زمانی که پیشبینی قیمت طلا و سکه افزایشی است، استفاده کنید.

۵- اوراق قرضه شرکتی

نوعی از اوراق قرضه که شرکتها منتشر کنندهی آن هستند نیز (با ریسک کمی بیشتر نسبت به اوراق قرضه) در بین گزینههای سرمایه گذاری درآمدی قرار دارند. مشابه این اوراق در بازار سرمایه ایران، اوراق مشارکت است که افراد در ازای خرید آنها و دریافت سود در موعدهای زمانی مشخص، در ساخت یک پروژه مشارکت خواهند کرد. بازدهی اوراق مشارکت نیز همچنان کمتر از نرخ رشد تورم در ایران است. بنابراین در صورت انتخاب این استراتژی میتوانید از این گزینه صرف نظر کنید.

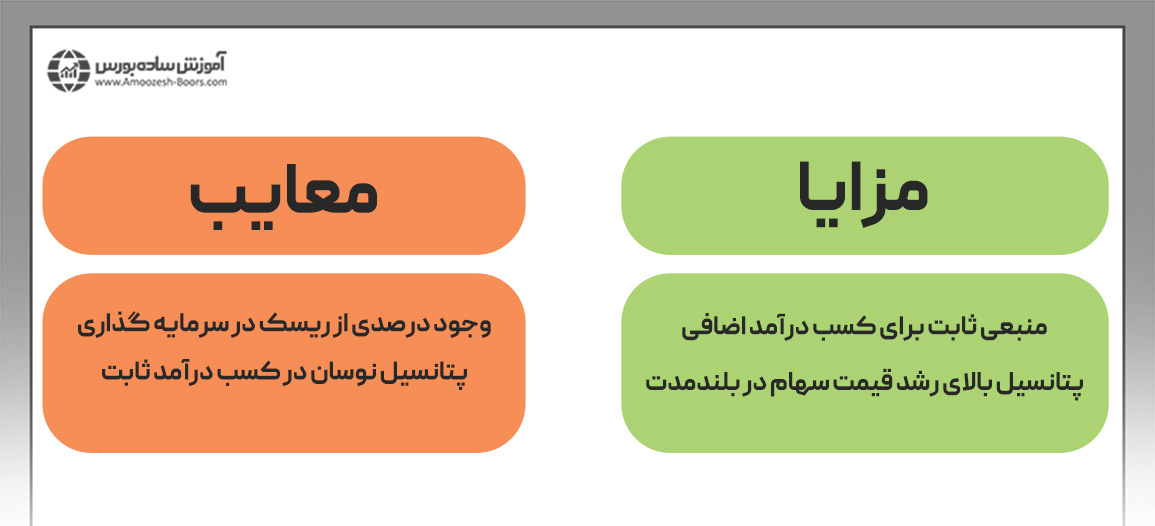

مزایا و معایب سرمایه گذاری درآمدی

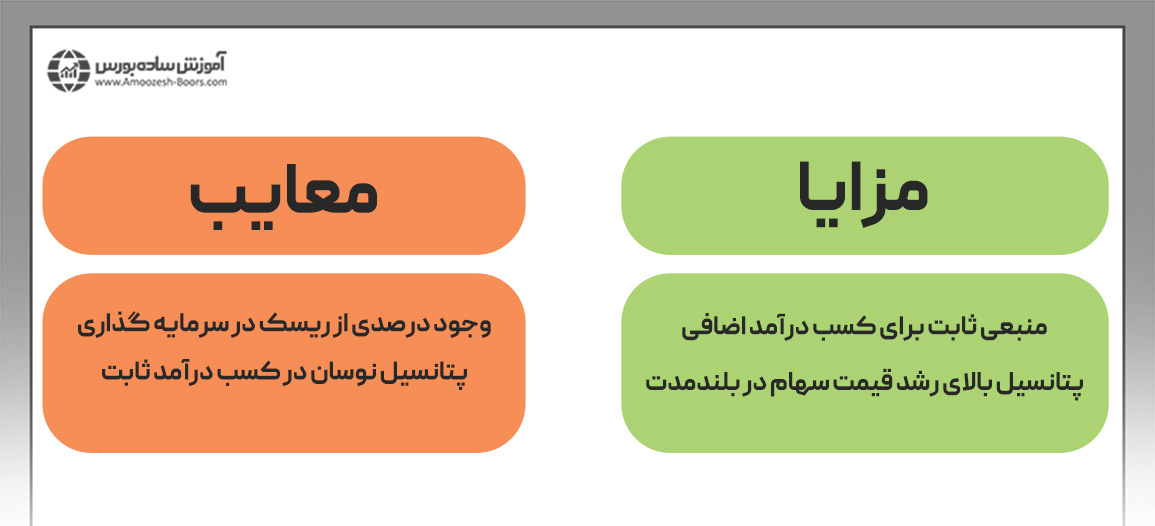

مزایای سرمایه گذاری درآمدی

۱- اولین مزیت سرمایه گذاری درآمدزا، ایجاد درآمدی اضافی و ثابت برای افراد است. برای مثال بازنشستگان یا جوانانی با مشاغل مختلف میتوانند در کنار حقوق ثابت و شغل خود، درآمد اضافهی نسبتا ثابتی برای خود فراهم کنند.

۲- اگر انتخاب سهام به درستی صورت گرفته باشد، قیمت آنها در بلندمدت بیشتر شده و علاوه بر سود تقسیمی، از این طریق نیز به سرمایه گذاران سود میرساند.

معایب سرمایه گذاری درآمدی

۱- سرمایه گذاری در سهام که بخشی از پرتفوی سرمایه گذاری افراد را در این استراتژی به خود اختصاص میدهد، با ریسک کاهش قیمت همراه است. هر چند در این روش سعی بر این است که سهمهایی با میزان بیشترین سود تقسیمی شناسایی شوند ولی این موضوع ریسک را کاملا از بین نمیبرد. به بیان دیگر، ریسک و بازدهی دو روی یک سکه هستند و سرمایه گذاری که خواهان بازدهی بیشتر است بایستی ریسک بیشتری را نیز قبول کند.

۲- درآمد ثابت حاصل از استراتژی سرمایه گذاری درآمدی ممکن است با نوساناتی همراه باشد چرا که شرکتهای سهامی ممکن است به دلایلی همچون کاهش سودآوری و جریانهای نقدی، سود کمتری را تقسیم کنند. یک راه مناسب جهت تشخیص سریع میزان سودآوری شرکتها و عملکرد بنیادی آنها استفاده از تحلیلهای افراد خبره در بورس است.

بخش تحلیل ۳۰۰ سهم بورس تهران با هدف ارائه تحلیل بنیادی در کنار شناسایی نقاط ورود به معامله و خروج از آن از منظر تحلیل تکنیکال به وجود آمده است. با مراجعه به این بخش و جستجوی نمادهای مورد نظر خود، از آخرین عملکرد مالی شرکتها و تحلیلهای آنها استفاده کنید.

آیا سرمایه گذاری درآمدی بازدهی بالایی نصیب سرمایه گذاران میکند؟

سرمایه گذاری درآمدزا متکی بر کسب درآمدی نسبتا ثابت با ریسک نسبتا کم تا متوسط است. اگر به عنوان یک سرمایه گذار تمایل دارید بازدهی بالایی از بازار سهام به دست بیاورید و در عین حال کمترین ریسک ممکن را تحمل کنید به شما پیشنهاد میکنیم از بهترین استراتژی سرمایه گذاری که مبتنی بر خرید سهام بنیادی با قیمتی کمتر از ارزش ذاتی است، استفاده کنید.

سرمایه گذاری درآمدی مبتنی بر ساخت جریان ثابتی از درآمد است و در این راه از سود تقسیمی سهام، بازده اوراق قرضه، خرید ملک و اجاره دادن آن و ... در پرتفوی سرمایه گذاری افراد استفاده میکند. سرمایه گذارانی که از این روش استفاده میکنند بیشتر متکی به کسب جریانهای نقدی مداوم هستند تا کسب بازدهی بالا پس از فروش دارایی. این روش به شرطی که افراد دانش لازم برای انتخاب نوع سرمایه گذاری و زمان مناسب ورود به آن را داشته باشند، درآمدی ثابت و متوسط را فراهم میکند.

پیشنهاد میکنیم جهت آشنایی با سایر روشهای سرمایه گذاری، مقالات زیر را نیز مطالعه بفرمایید.

سوالات متداول

۱- سهام درآمدی چیست؟

سهام درآمدی یا سهام دارای درآمد به سهمهایی گفته میشود که سود تقسیمی یا DPS مناسبی بین سهامداران تقسیم میکنند.

۲- سرمایه گذاری درآمدی با خرید کدام داراییهای مالی انجام میشود؟

سرمایه گذاری درآمدی با خرید ملک، سهام درآمدی و اوراق بدهی انجام میشود.