|

عنوان |

توضیحات |

|---|---|

| نام شرکت | شرکت بانک دی |

| نماد | دی |

| سال تاسیس | 1266 هجری شمسی |

| سال عرضه اولیه | اردیبهشت 1388 |

| موضوع فعالیت | بانک ها و موسسات اعتباری |

| منابع درآمدی | درآمد از تسهیلات اعطایی |

| تاثیر دلار | افزایش نرخ دلار منجر به شناسایی سود در بخش تسعیر ارز میشود |

| سهامداران عمده | ص س بازارگردانی گروه دی 7 درصد |

فعالیت اصلی بانک دی با نماد دی

قبول سپرده، صدور گواهی سپرده ، ارایه چك ؛ انجام عملیات بین بانكی؛ دریافت، پرداخت، نقل و انتقال وجوه ریالی و ارزی؛ انجام امور نمایندگی به منظور جمع آوری وجوه، انواع قبوض خدمات شهری، ارایه خدمات بانكی الكترونیكی از جمله صدور انواع كارت های الكترونیكی ؛ اسناد و اوراق بهادار و اجاره صندوق امانات به مشتریان؛ انجام عملیات ارزی؛ ارایـه خـدمـات مشـاوره ای در زمینـه هـای خـدمـات مالــی، سـرمایـه گـذاری، ترخیص كالا از بنادر و گمركات به حساب بانك؛ وصول مطالبات اسنادی؛ وصول سود سهام مشتریان و واریز به حساب آن ها؛ فروش تمبر مالیاتی، سفته و انجام سایر عملیات قانونی پس از اخذ تأییدیه بانك مركزی جمهوری اسلامی ایران.

عوامل موثر بر هزینه های نماد دی

علاوه بر هزینه سود سپرده ها، هزینه کارمزدوهزینه مطالبات مشکوک الوصول، زیانهای احتمالی ناشی از تعریف ناکامل فرآیند های داخلی بانک و یا عدم انجام صحیح این فرآیند ها به طور عمدی و یا غیر عمدی، زیانهای ناشی از کارافتادن، بدکارکردن و یا از بین رفتن سامانه نرم افزاری بانکی، زیانهای ناشی از وقایع خارج از بانک و یا زیان های ناشی از مسائل حقوقی به عنوان ریسکهای عملیاتی بانک شناخته میشوند.

تاثیر نرخ ارز بر سهم دی

شوک ارزی میتواند موجب کاهش وامدهی بانکها، رشد مطالبات غیرجاری و افت رشد سپردههای کوتاهمدت و بلندمدت شود. در واقع نوسان نرخ ارز زمینه بروز انواع ریسکها از جمله ریسک معاملاتی، ریسک تبدیل، ریسک اعتباری، ریسک نرخ سود، ریسک نرخ تورم و مانند آن را برای نظام بانکی فراهم آورده و در نتیجه سودآوری بانکها کاهش میدهد. همچنین نوسان نرخ ارز عاملی تاثیرگذار و مثبت در افزایش نسبت مطالبات معوق به کل تسهیلات پرداختی بانکها است، زیرا موجب ایجاد ریسک اعتباری میشود که افزایش مطالبات معوق بانکها را به دنبال دارد.

سایر عوامل تاثیر گذار بر بانک دی (دی)

دسترسی کامل و به روز به این بخش از تحلیل های 300 سهم معروف بازار، مختص اعضای VIP میباشد اما چکیده این مطالب را می توانید به صورت رایگان در کانال تلگرام ما داشته باشید.

دی tsetmc

...

برای مشاهده متن کامل تحلیل، لطفا وارد وبسایت شوید.

بانک دی با نماد دی ، عملکرد ماهانه خود را در کدال ثبت کرد.

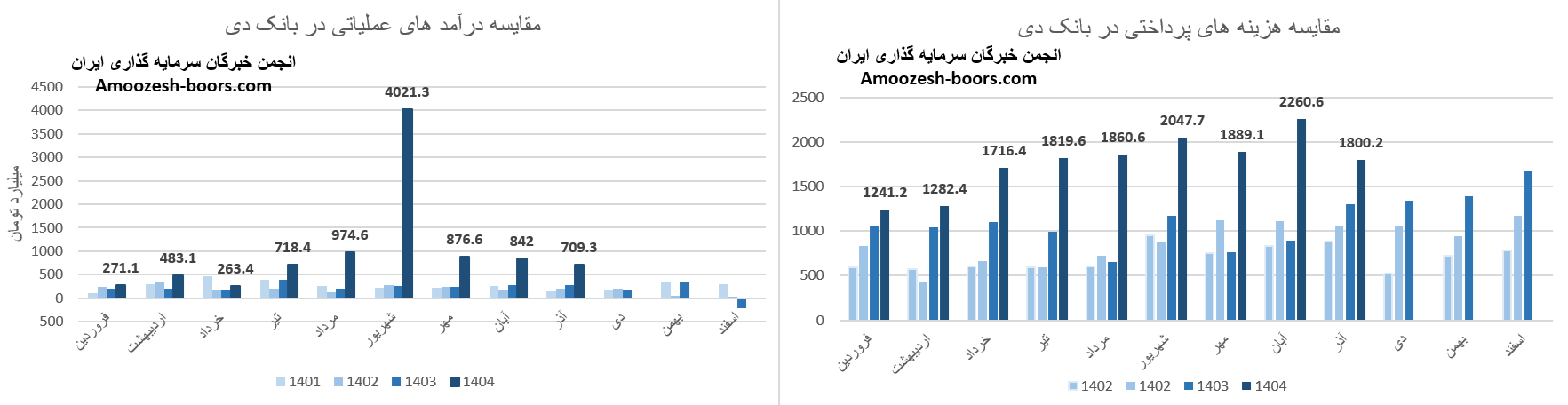

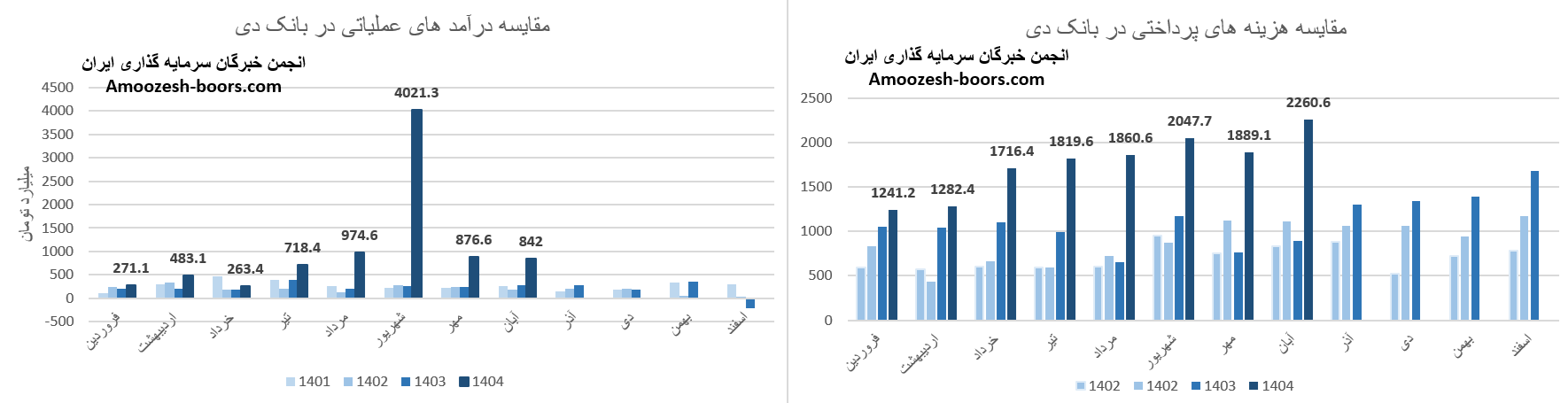

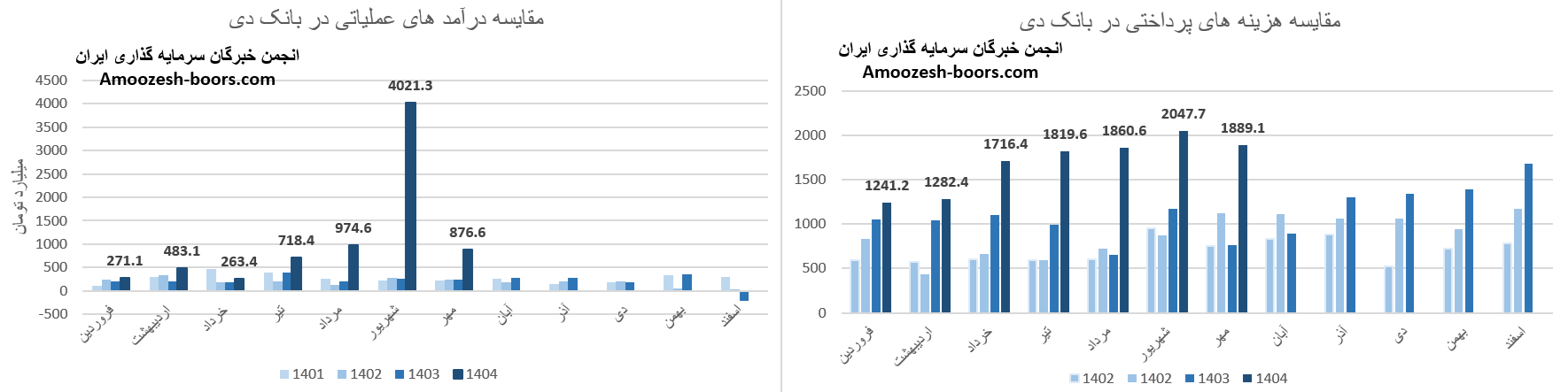

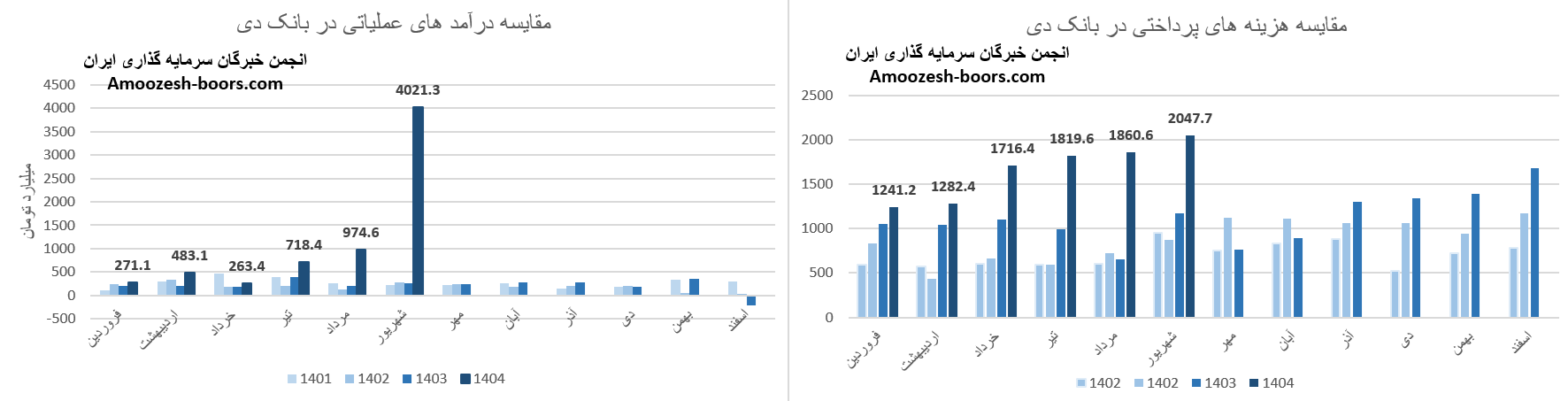

درآمد های عملیاتی معادل 709 میلیارد تومان گزارش شده که در مقایسه با ماه گذشته تغییر 16%- را تجربه نموده.

همچنین در بخش هزینه با تغییر 20%- به عدد 1800 میلیارد تومان رسیده است.

تحلیل بنیادی سهم دی تراز ماهانه 61% را نشان میدهد که نشان از وضعیت پرریسک گزارشات را دارد و میتواند بر چارت و روند قیمت سهم دی اثر گذار باشد.

آخرین اطلاعات سود مجمع بانک دی هنوز بهصورت رسمی اعلام نشده است. طبق رویههای معمول، سود نقدی مجمع معمولا چند ماه پس از برگزاری مجمع عمومی عادی سالیانه و بر اساس اطلاعیههای منتشر شده در کدال پرداخت میشود.

اگر علاقه دارید تحلیل عملکرد سایر شرکتها را بر اساس اطلاعات tsetmc ، سهامیاب و رهآورد مطالعه کنید، گزارشهای زیر نیز مفید خواهند بود:

سود سهام بساما کی واریز میشود؟

آیا سهم ما را بخریم؟

تحلیل جدید سهم نوین

اطلاعیه مجمع و افزایش سرمایه سپ

حمایت دی

مقاومت دی

دی سهامیاب

...

برای مشاهده متن کامل تحلیل، لطفا وارد وبسایت شوید.

در بخش درآمدها، بانک دی در آبان ماه ( -4% ) نسبت به ماه گذشته تغییر داشته است.

هزینههای عملیاتی بانک دی در آبان 1404 ( +20% ) نسبت به ماه گذشته ثبت شده است، این تغییر نشاندهنده ( افزایش هزینههای عملیاتی ) است که در تحلیل بنیادی شرکت باید مورد توجه قرار گیرد.

تراز عملیاتی ماهانه سهم دی 63-% اعلام شده است.

آخرین اطلاعات مربوط به سود مجمع دی هنوز بهصورت رسمی اعلام نشده است. طبق رویههای معمول شرکت، سود مجمع معمولا چند ماه پس از برگزاری مجمع عمومی عادی سالیانه و بر اساس اطلاعیههای منتشر شده در سامانه کدال پرداخت میشود.

اگر به تحلیل سایر نمادهای بورسی علاقه مندید، پیشنهاد میکنیم این مطالب را هم بخوانید:

🔸 سود سهام فجر کی واریز میشود؟

🔸 آیا سهم بجهرم را بخریم؟ تحلیل بنیادی بجهرم

🔸 سیگنال ورود نماد آپ و جزئیات افزایش سرمایه 1404

🔸 آخرین تحلیل بنیادی و سود تقسیمی شتران

در بخش درآمدها، بانک دی در مهر ماه ( -78% ) نسبت به ماه گذشته تغییر داشته است.

هزینههای عملیاتی بانک دی در مهر 1404 ( -8% ) نسبت به ماه گذشته ثبت شده است، این تغییر نشاندهنده ( افزایش هزینههای عملیاتی ) است که در تحلیل بنیادی شرکت باید مورد توجه قرار گیرد.

تراز عملیاتی ماهانه سهم دی 54-% اعلام شده است.

آخرین اطلاعات مربوط به سود مجمع دی هنوز بهصورت رسمی اعلام نشده است. طبق رویههای معمول شرکت، سود مجمع معمولا چند ماه پس از برگزاری مجمع عمومی عادی سالیانه و بر اساس اطلاعیههای منتشر شده در سامانه کدال پرداخت میشود.

درآمد عملیاتی: افزایش 333٪

سود هر سهم (EPS): افزایش 209٪

اگر علاقه دارید تحلیل عملکرد سایر شرکت ها رو بر اساس اطلاعات موجود در Tsetmc و سامانه کدال مطالعه کنید پیشنهاد میکنیم گزارشهای زیر را نیز مطالعه کنید، ما جدیدترین تحلیل، مجمع افزایش سرمایه و زمان واریز سود نقدی سهم مورد نظر شما را در لینک های پیشنهادی زیر قرار دادیم.

سود بساما کی واریز میشود؟

آیا سهم ما را بخریم؟

تحلیل جدید سهم نوین

سود مجمع سپ

در بخش درآمدها، بانک دی در شهریور ماه ( +313% ) نسبت به ماه گذشته تغییر داشته است.

هزینههای عملیاتی بانک دی در شهریور 1404 ( +10% ) نسبت به ماه گذشته ثبت شده است، این تغییر نشاندهنده ( افزایش هزینههای عملیاتی ) است که در تحلیل بنیادی شرکت باید مورد توجه قرار گیرد.

تراز عملیاتی ماهانه سهم دی 96+% اعلام شده است.

آخرین اطلاعات مربوط به سود مجمع وتجارت هنوز بهصورت رسمی اعلام نشده است. طبق رویههای معمول شرکت، سود مجمع معمولا چند ماه پس از برگزاری مجمع عمومی عادی سالیانه و بر اساس اطلاعیههای منتشر شده در سامانه کدال پرداخت میشود.

اگر علاقه دارید تحلیل عملکرد سایر شرکت ها رو بر اساس اطلاعات موجود در Tsetmc و سامانه کدال مطالعه کنید پیشنهاد میکنیم گزارشهای زیر را نیز مطالعه کنید، ما جدیدترین تحلیل، مجمع افزایش سرمایه و زمان واریز سود نقدی سهم مورد نظر شما را در لینک های پیشنهادی زیر قرار دادیم.

سود بساما کی واریز میشود؟

آیا سهم ما را بخریم؟

تحلیل جدید سهم نوین

سود مجمع سپ

در این تحلیل تکنیکال به بررسی وضیت قیمتی و نواحی مهم حمایت و مقاومت نماد دی میپردازیم، هدف این تحلیل، شناسایی نقاط ورود و خروج مناسب بر اساس روند تکنیکال و اندیکاتورهای معتبر است.

حمایت اصلی نماد دی : محدودهی 57 تومان

مقاومت اول دی : محدودهی 64 تومان

مقاومت دوم : محدودهی 77 تومان

با توجه به شرایط فعلی، در صورت تثبیت قیمت بالای مقاومت 64 تومان، احتمال شکل گیری سیگنال خرید و ادامهی روند صعودی وجود دارد.

شکست حمایت 57 تومان، می تواند منجر به افت قیمت و ایجاد سیگنال فروش شود.

اگر به تحلیل تکنیکال علاقه مند هستید، میتوانید از طریق لینک های زیر به سایر نمادها دسترسی داشته باشید:

تحلیل تکنیکال و حمایت مهم نماد فولاد

تحلیل تکنیکال و مقاومت کلیدی نماد شپنا

سیگنال خرید و فروش نماد خودرو

کد بازیابی به ایمیل و شماره موبایل ارسال شد

این کد حداکثر 5 دقیقه اعتبار دارد