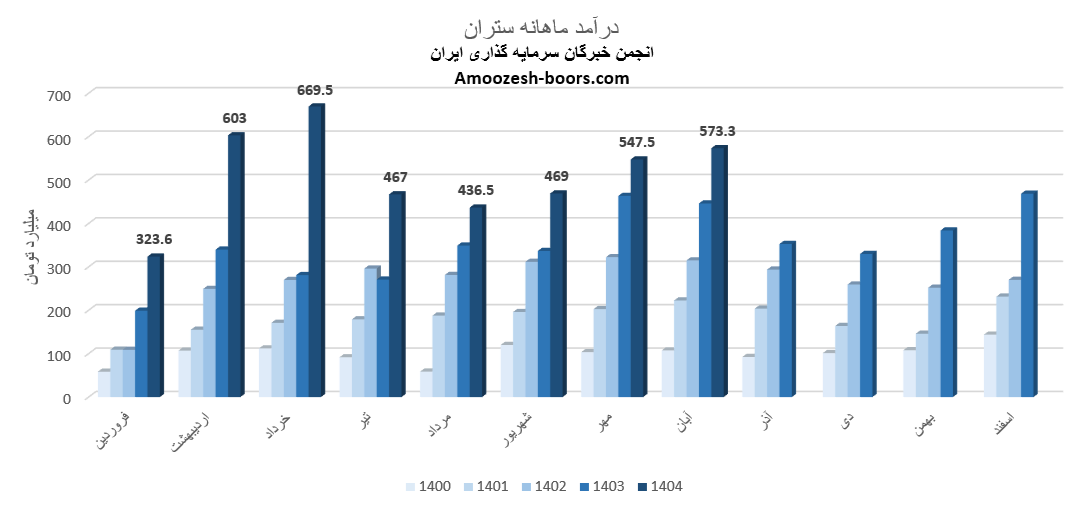

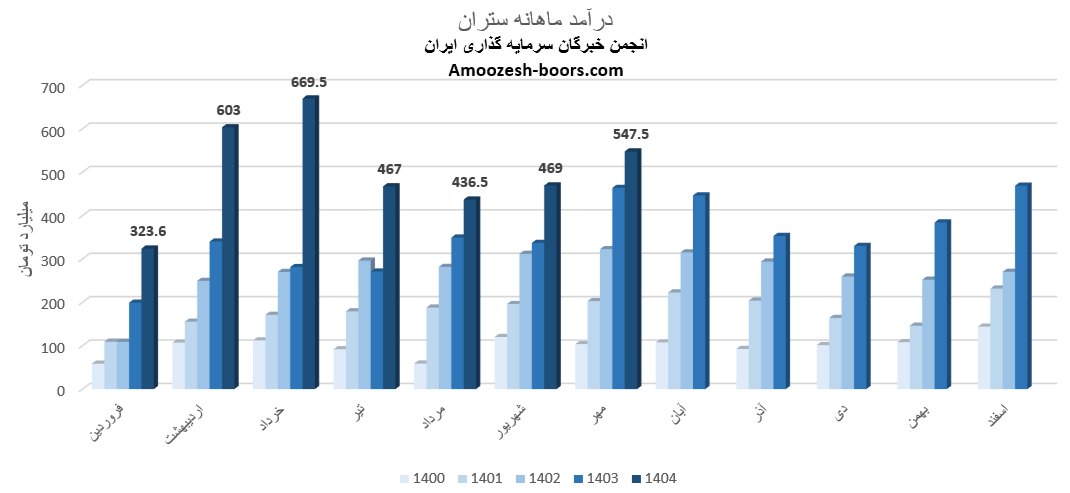

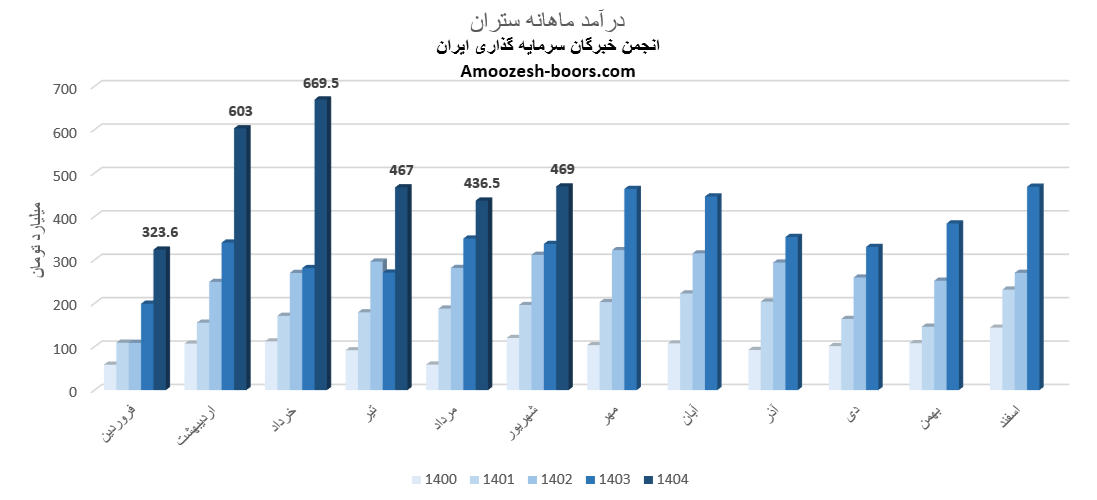

| عنوان |

توضیحات |

| نام شرکت |

شرکت سیمان تهران |

| نماد |

ستران |

| سال تاسیس |

1333 |

| سال عرضه اولیه |

1347 |

| موضوع فعالیت |

سیمان آهک و گچ |

| تاثیر دلار |

افزایش نرخ دلار منجر به رشد درآمد های صادراتی شرکت و همچنین رشد بهای تمام شده محصولات |

| سهامداران عمده |

شركت گسترش صنايع معدني كاوه پارس 49.7 درصد |

سهم ستران (شرکت سیمان تهران) شرکت سیمان تهران در سال ۱۳۳۳ با سرمایه ۸۵ میلیون ریال به ثبت رسیده است اولين واحد توليدي اين شركت با ظرفيت ۳۰۰ تن در روز در سال ۱۳۳۵ مورد بهره برداري قرار گرفت. این شرکت از زمان تاسیس تاکنون از ۹ خط تولید سیمان بهره برداری نموده است. خط تولید قدرتمند سیمان تهران را می توان از نقاط قوت اصلی این شرکت در نظر گرفت.

عوامل موثر بر فروش نماد ستران

محصولات شرکت سیمان مازندران در بازارهای داخلی توزیع میشود

محصولات نماد ستران

تاسیس کارنجات و تولید سیمان فله و پاکتی و صنایع وابسته به آن

عوامل موثر برهزینه های سهم ستران

مواد مستقیم تولید، بیشترین سهم را در بهای تمام شده ستران ایفا می نمایند. ،افزایش نرخ حامل انرژی برق و گاز و مازوت و بالا بودن سهم انرژی در صنعت سیمان ، بالا بودن هزینه های حمل و نقل از عوامل با اهمیت در بهای تمام شده محصولات ستران میباشد .

تاثیر نرخ ارز بر سودآوری نماد ستران

برای تامین برخی قطعات اصلی ماشین آلات شرکت و خرید منابع خارجی نوسانات نرخ ارز با اهمیت میباشد همچنین افزایش نرخ از برای آن بخش از درآمد صادراتی شرکت اثر مثبت خواهد داشت .

سایر عوامل موثر بر سود وزیان سهم ستران

- تورم و عدم تناسب در نرخ فروش محصولات

- نرخ سود و بهره موجب تغییرات در تامین هزینه مالی

- رکود شدید بازار مسکن

- در روزهایی که بازار فروش صادراتی برای سیمانی ها باز تر شود ، می توان سودآوری بهتری را نیز از این مجموعه مشاهده کرد.