|

عنوان

|

توضیحات |

| نام شرکت |

شرکت بانک دی |

| نماد |

دی |

| سال تاسیس |

1266 هجری شمسی |

| سال عرضه اولیه |

اردیبهشت 1388 |

| موضوع فعالیت |

بانک ها و موسسات اعتباری |

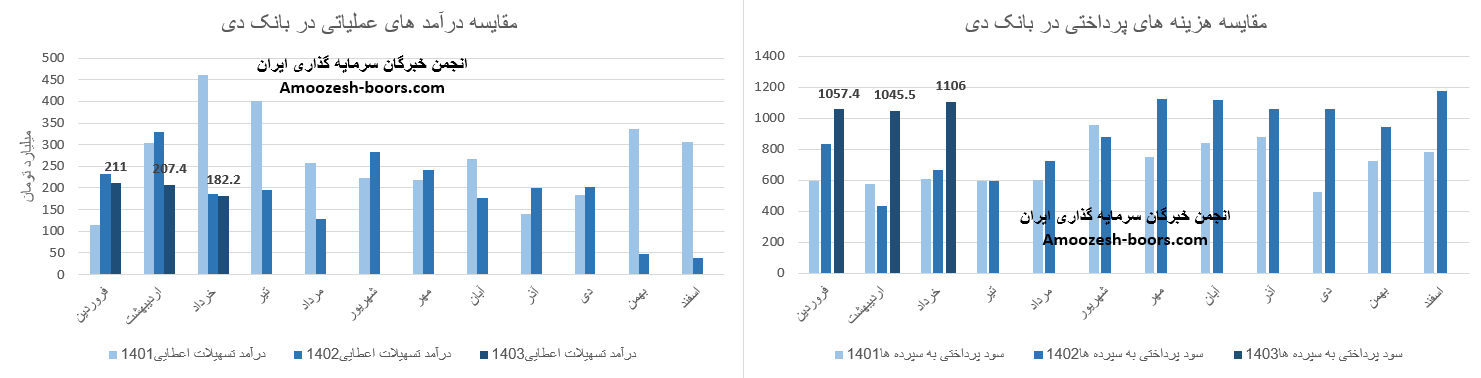

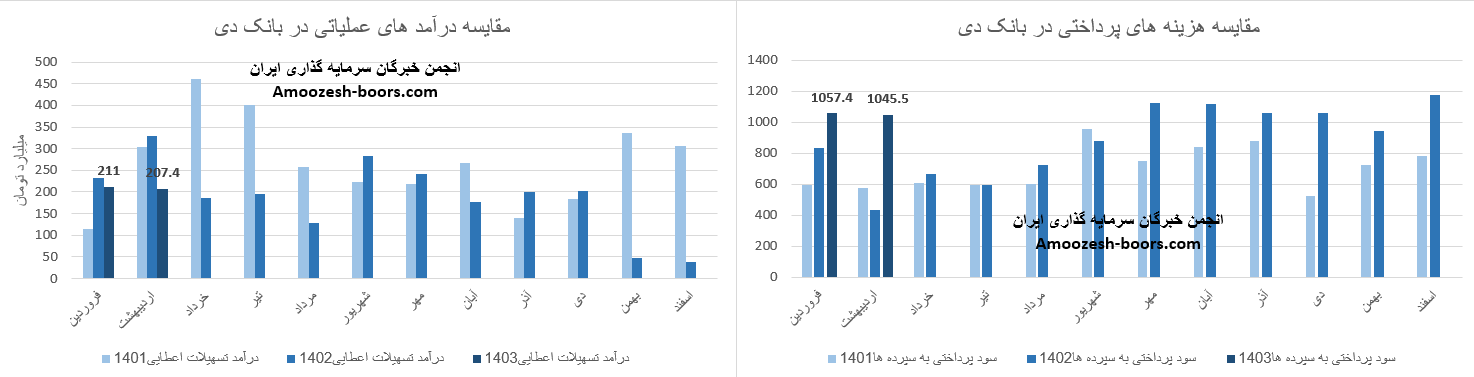

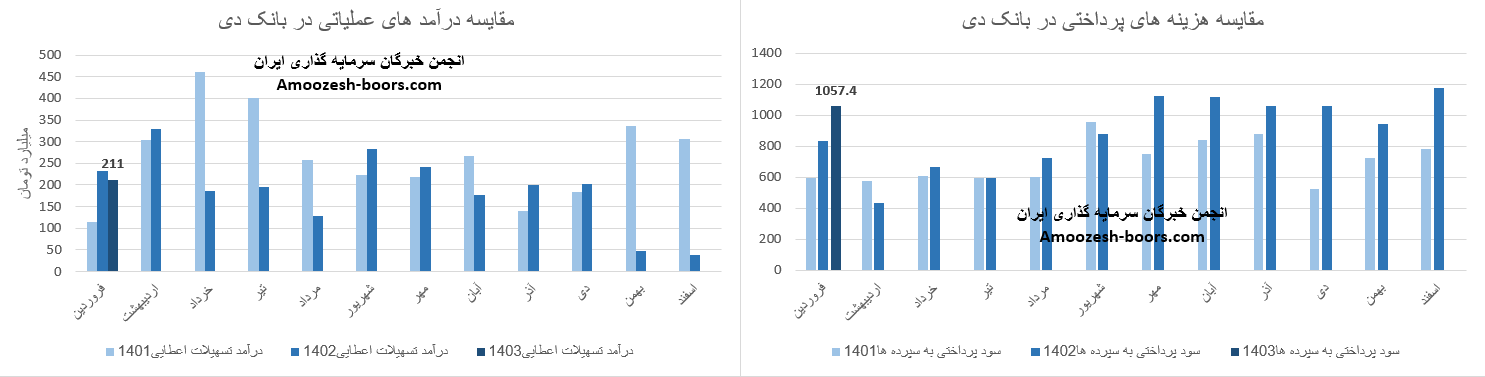

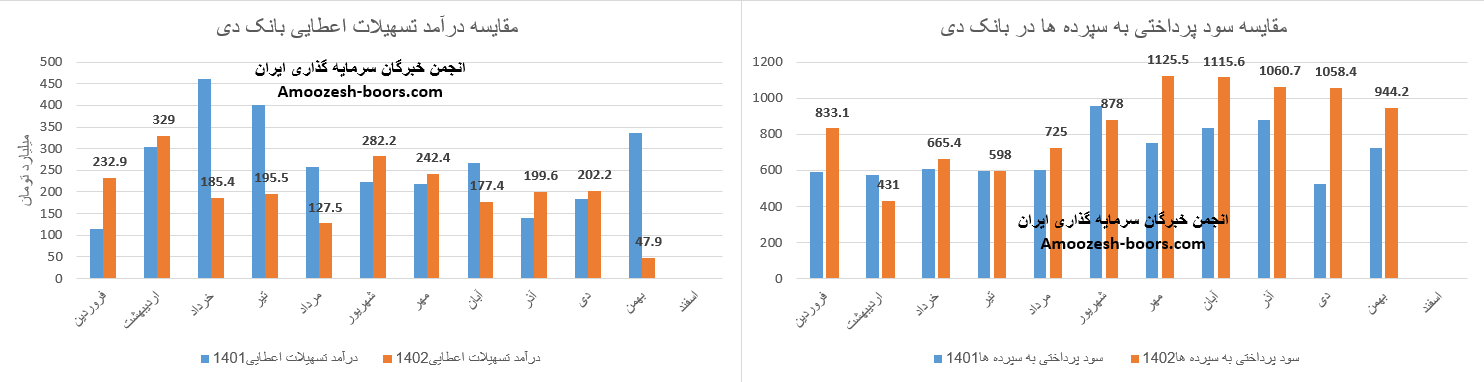

| منابع درآمدی |

درآمد از تسهیلات اعطایی |

| تاثیر دلار |

افزایش نرخ دلار منجر به شناسایی سود در بخش تسعیر ارز میشود |

| سهامداران عمده |

ص س بازارگردانی گروه دی 7 درصد |

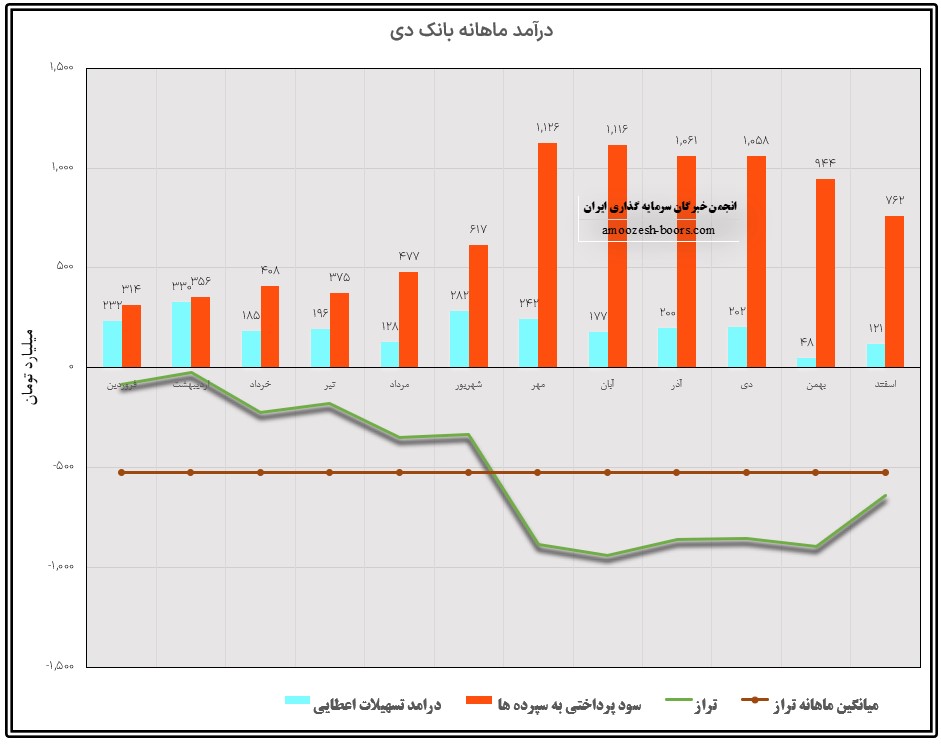

فعالیت اصلی بانک دی با نماد دی

قبول سپرده، صدور گواهی سپرده ، ارایه چك ؛ انجام عملیات بین بانكی؛ دریافت، پرداخت، نقل و انتقال وجوه ریالی و ارزی؛ انجام امور نمایندگی به منظور جمع آوری وجوه، انواع قبوض خدمات شهری، ارایه خدمات بانكی الكترونیكی از جمله صدور انواع كارت های الكترونیكی ؛ اسناد و اوراق بهادار و اجاره صندوق امانات به مشتریان؛ انجام عملیات ارزی؛ ارایـه خـدمـات مشـاوره ای در زمینـه هـای خـدمـات مالــی، سـرمایـه گـذاری، ترخیص كالا از بنادر و گمركات به حساب بانك؛ وصول مطالبات اسنادی؛ وصول سود سهام مشتریان و واریز به حساب آن ها؛ فروش تمبر مالیاتی، سفته و انجام سایر عملیات قانونی پس از اخذ تأییدیه بانك مركزی جمهوری اسلامی ایران.

عوامل موثر بر هزینه های نماد دی

علاوه بر هزینه سود سپرده ها، هزینه کارمزدوهزینه مطالبات مشکوک الوصول، زیانهای احتمالی ناشی از تعریف ناکامل فرآیند های داخلی بانک و یا عدم انجام صحیح این فرآیند ها به طور عمدی و یا غیر عمدی، زیانهای ناشی از کارافتادن، بدکارکردن و یا از بین رفتن سامانه نرم افزاری بانکی، زیانهای ناشی از وقایع خارج از بانک و یا زیان های ناشی از مسائل حقوقی به عنوان ریسکهای عملیاتی بانک شناخته میشوند.

تاثیر نرخ ارز بر سهم دی

شوک ارزی میتواند موجب کاهش وامدهی بانکها، رشد مطالبات غیرجاری و افت رشد سپردههای کوتاهمدت و بلندمدت شود. در واقع نوسان نرخ ارز زمینه بروز انواع ریسکها از جمله ریسک معاملاتی، ریسک تبدیل، ریسک اعتباری، ریسک نرخ سود، ریسک نرخ تورم و مانند آن را برای نظام بانکی فراهم آورده و در نتیجه سودآوری بانکها کاهش میدهد. همچنین نوسان نرخ ارز عاملی تاثیرگذار و مثبت در افزایش نسبت مطالبات معوق به کل تسهیلات پرداختی بانکها است، زیرا موجب ایجاد ریسک اعتباری میشود که افزایش مطالبات معوق بانکها را به دنبال دارد.

سایر عوامل تاثیر گذار بر بانک دی (دی)

- سهم عمده بازار پول در تامین مالی شرکتها که گاه تا ۸۰ درصد نیز بالغ میگردد این موضوع موجب افزایش فشار بر بانکها برای پرداخت تسهیلات میشود که بخشی از آن به صورت تکلیفی بوده و گاه به طرح هایی صورت می پذیرد که ممکن است توجیه اقتصادی لازم را نداشته باشد.

- کاهش رشد اقتصادی کشور در اثر تحریمهای آمریکا که باعث میشود بنگاههای اقتصادی با چالش های مختلفی مواجه شده و بازپرداخت تسهیلات دریافتی از بانکها با دشواری صورت میگیرد

- تکالیف قانون بودجه در مواردی مانند بخشودگی جرایم دریافتی تسهیلات و تسهیلات تکلیفی و ...

- موضوع رمز ارزها نیز با توجه به ابهام پیرامون تاثیر آینده آنها بر بازار مالی و پولی میتواند تهدیدی برای نظام بانکی کشور محسوب گردد.